Kwota wolna od podatku zmieniała się w sposób dynamiczny na przełomie lat 2021 oraz 2022. Wraz ze zmianami kwoty wolnej od podatku ale i samej stawki podatkowej czy progów skali podatkowej nowego znaczenia nabrało także oświadczenie składane pracodawcy wobec stosowania kwoty wolnej.

Jak zmieniły się zasady stosowania kwoty wolnej w 2022r. i co czeka podatników podatku dochodowego od osób fizycznych w tej kwestii w 2023r.?

Kwota wolna czyli jaka kwota?

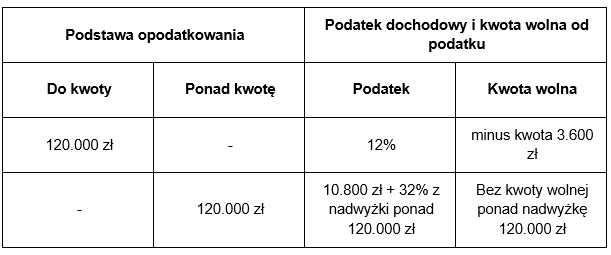

Kwota wolna od podatku oznacza graniczną kwotę podatku, którego podatnik nie zapłaci jeżeli nie przekroczy określonego limitu uzyskiwanego dochodu. Mówiąc o kategorii dochodu na potrzeby obliczenia kwoty wolnej od podatku należy brać pod uwagę

Adresaci kwoty wolnej od podatku

Z Kwoty wolnej od podatku mogą skorzystać jedynie podatnicy, którzy osiągają przychody opodatkowane skalą podatkową czyli np. osiągający przychody z:

- umowy o pracę,

- umowy zlecenie,

- działalności gospodarczej opodatkowanej skalą podatkową,

- umowy o dzieło,

- kontraktu menedżerskiego,

- sprawowania funkcji członka zarządu, prokurenta na mocy powołania,

- pozostałych umów, które opodatkowane są skalą podatkową.

Kwota wolna od podatku w roku 2022

Od roku 2020 mają miejsce znacznie i nieznaczne zmiany w obrębie kwot składających się na skalę podatkową.

Rok 2022 przyniósł pod tym względem pewną rewolucję, gdyż w pierwszym półroczu obowiązują inne wskaźniki podatkowe a w drugim inne.

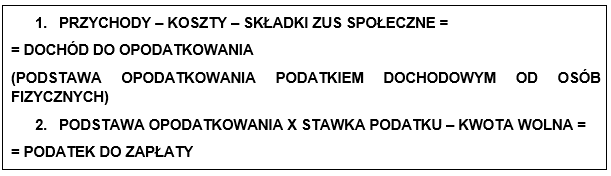

Progi podatkowe i zasady ich stosowania prawodawca zawarł w art. 27 ustawy z dnia 26.07.1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2022 r. poz. 2647 zwanej dalej ustawą o PDOF). Skala podatkowa obowiązujące od stycznia 2022r. do czerwca 2022r.

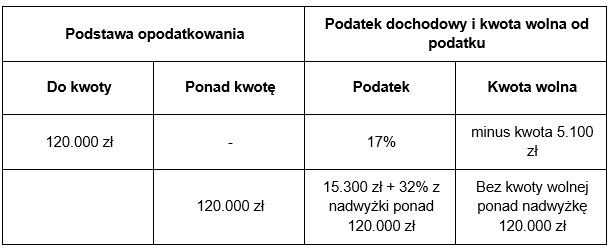

Skala podatkowa obowiązujące od lipca 2022r. do grudnia 2022r.

Należy podkreślić, iż nową stawką podatku dochodowego 12% oraz niższą kwotę wolną od podatku – podatnicy prowadzący działalność gospodarczą mieli obowiązek zastosować:

- od rozliczenia za czerwiec 2022r. w przypadku miesięcznego rozliczania podatku dochodowego,

- od rozliczenia za 2 kwartał 2022r. w przypadku kwartalnego rozliczania podatku dochodowego.

Co ważne powyższy podział obowiązuje w odniesieniu do obliczania miesięcznych, kwartalnych zaliczek na podatek dochodowy od osób fizycznych.

Natomiast w zeznaniu rocznym przedsiębiorcy stosujący skalą podatkową dla opodatkowania przychodów z działalności gospodarczej – będą zobowiązani rozliczyć dochód z działalności za cały rok 2022 z uwzględnieniem stawki 12% i kwoty wolnej 3.600 zł.

W przypadku osób świadczących pracę na podstawie umowy o pracę, zlecenie lub innych umów o podobnym charakterze – nowa skala podatkowa obejmowała wynagrodzenia wypłacone od 1 lipca 2022r.

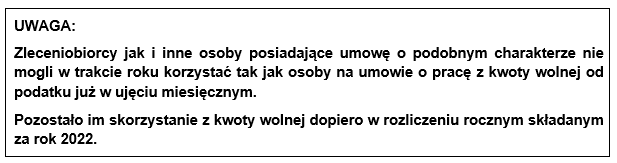

Pracodawca mógł stosować kwotę wolną w 2022r. czyli obniżać podatek dochodowy od wynagrodzenia jeżeli pracownik złożył pracodawcy oświadczenie PIT-2(8). Nie dotyczyło to innych umów typu umowa zlecenie, o dzieło, pozostałych z których podatek rozlicza płatnik(pracodawca). O zmianach okoliczności mających wpływ na możliwość zastosowania kwoty wolnej pracownik miał obowiązek powiadomić pracodawcę.

Kwota wolna od podatku dla pracowników wynosiła:

- moment wypłaty przypadał w okresie 1 styczeń 2022r. do 30 czerwca 2022r. – 425 zł,

- moment wypłaty przypadał od 1 lipca 2022r. do końca 2022r. – 300 zł.

Przykład 1

Osoba fizyczna prowadzi działalność gospodarczą z której uzyskane przychody opodatkowane są skalą podatkową.

W miesiącu:

- styczniu 2022r. podatnik uzyskał 5.000 zł dochodu podlegającego opodatkowaniu,

- lutym 2022r. podatnik uzyskał 12.000 zł dochodu podlegającego opodatkowaniu,

- marcu 2022r. podatnik uzyskał 3.000 zł dochodu podlegającego opodatkowaniu,

- kwietniu 2022r. podatnik uzyskał 5.000 zł dochodu podlegającego opodatkowaniu,

- maju 2022r. podatnik uzyskał 5.000 zł dochodu podlegającego opodatkowaniu,

- czerwcu 2022r. podatnik uzyskał 10.000 zł dochodu podlegającego opodatkowaniu,

W rozliczeniu za miesiące styczeń do maj 2022r. podatnik nie zapłaci miesięcznych zaliczek na podatek dochodowy (PIT-36).

W rozliczeniu za miesiące styczeń 2022r. do maj 2022r. zaliczki na podatek dochodowy wyniosły 0 zł. (podstawa opodatkowania wyniosła łącznie 30.000 zł co stanowi kwotę dochodu wolną od podatku).

W rozliczeniu za czerwiec 2022r. podatnik zapłaci:

Podstawa opodatkowania à 5.000 zł + 12.000 zł + 3.000 zł + 5.000 zł + 5.000 zł + 10.000 z = 40.000zł.

Obliczenie zaliczki à 40.000 zł x 12% = 4.800 zł

Potrącenie kwoty wolnej od podatku 4.800 zł – 3.600 zł = 1.200 zł

Zaliczka na podatek dochodowy PIT-36 za czerwiec 2022r. wyniesie 1.200 zł (płatna do 20 lipca 2022r.).

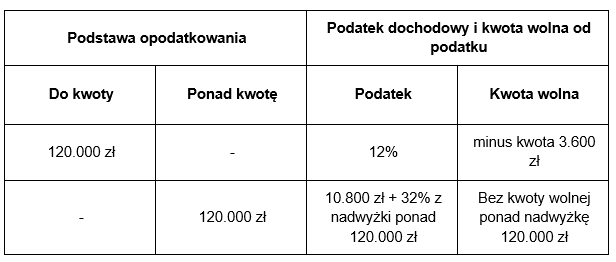

Kwota wolna od podatku w roku 2023 W 2023r. skala podatkowa będzie miała taką samą postać jak skala obowiązująca w drugiej połowie 2022r.

Powyższa skala podatkowa będzie obowiązywać przez cały 2023 rok.

Stawka podatku w roku 2023 wyniesie 12% a kwota wolna od podatku 3.600 zł.

Kwota dochodu wolnego od opodatkowania pozostanie na poziomie 30.000 zł.

Póki co wydaje się, że ulgi które obowiązywały w 2022r. (przy skali podatkowej) będą także obowiązywały w roku 2023.

Przykład 2

Osoba fizyczna prowadzi działalność gospodarczą z której uzyskane przychody opodatkowane są skalą podatkową.

W miesiącu:

- styczniu 2023r. podatnik uzyskał 15.000 zł dochodu podlegającego opodatkowaniu,

- lutym 2023r. podatnik uzyskał 12.000 zł dochodu podlegającego opodatkowaniu,

- marcu 2023r. podatnik uzyskał 3.000 zł dochodu podlegającego opodatkowaniu,

- kwietniu 2023r. podatnik uzyskał 5.000 zł dochodu podlegającego opodatkowaniu,

W rozliczeniu za miesiące styczeń do maj marzec 2023r. podatnik nie zapłaci miesięcznych zaliczek na podatek dochodowy (PIT-36).

W rozliczeniu za miesiące styczeń 2023r. do marca 2023r. zaliczki na podatek dochodowy wyniosły 0 zł. (podstawa opodatkowania wyniosła łącznie 30.000 zł co stanowi kwotę dochodu wolną od podatku).

W rozliczeniu za kwiecień 2023r r. podatnik zapłaci:

Podstawa opodatkowania à 15.000 zł + 12.000 zł + 3.000 zł + 5.000 zł = 35.000zł.

Obliczenie zaliczki à 35.000 zł x 12% = 4.200 zł

Potrącenie kwoty wolnej od podatku 4.200 zł – 3.600 zł = 600 zł

Zaliczka na podatek dochodowy PIT-36 za kwiecień 2023r. wyniesie 600 zł (płatna do 22 maja 2023r.).

Kwota wolna od podatku u pracowników w roku 2023

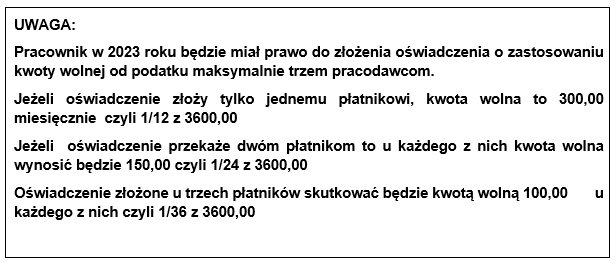

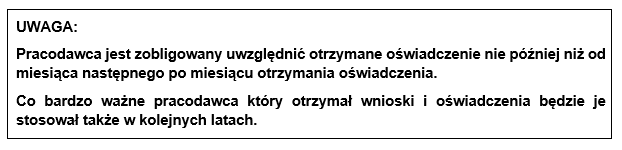

W 2023 roku pracodawca (płatnik składek) będzie zobowiązany stosować kwotę wolną od podatku tylko wtedy gdy pracownik złoży oświadczenie PIT-2(9) o stosowaniu kwoty wolnej obniżającej miesięczny podatek dochodowy od wypłacanego wynagrodzenia. Kwota miesięczna to 300 zł.

Oświadczenia i wnioski pracownicy będą mogli składać:

- elektronicznie,

- w formie papierowej.

Poza oświadczeniem o stosowaniu kwoty wolnej od podatku pracownicy a także zleceniobiorcy czy osoby posiadające umowy o dzieło będą mogli złożyć wniosek o niepobieranie zaliczki na podatek dochodowy w roku 2023 jeżeli sądzą, że ich dochody opodatkowane skalą podatkową nie przekroczą w tym roku kwoty wolnej dochodu od opodatkowania – 30.000 zł. Każdorazowa zmiana okoliczności mających wpływ na możliwość stosowania kwoty wolnej lub innych profitów wymaga od pracownika (zleceniobiorcy) do ponownego złożenia nowego oświadczenia.

Wszystkie oświadczenia składane w 2023 roku będą miały postać ogólnego wzoru udostępnionego przez Resort Finansów – PIT-2(9). Poza powyższymi oświadczeniami zostały również zawarte w PIT-2(9) oświadczenia dla osób wspólnie rozliczających się, rodziców samotnie wychowujących dzieci, o wysokości zryczałtowanych kosztów uzyskania przychodów czy o niestosowaniu 50% autorskich kosztów uzyskania przychodów.

Oświadczenie PIT-2(8) to wniosek składany przez pracownika o zastosowanie kwoty wolnej od podatku składany w 2022 roku.

Oświadczenie PIT-2(9) obowiązujące od roku 2023 to oświadczenie składane przez pracownika zawierające wniosek:

- o zastosowaniu kwoty wolnej od podatku (nawet trzem pracodawcom),

- o zamiarze stosowania wspólnego rozliczenia dochodów z małżonkiem albo rodzica samotnie wychowującego dziecko,

- w sprawie korzystania z podwyższonych kosztów pracowniczych,

- w sprawie spełniania warunków dla zastosowania ulgi na dzieci, ulgi dla rodzin 4+, ulgi dla pracujących seniorów,

- o niestosowaniu ulgi dla młodych (do 26 roku życia),

- o rezygnacji stosowania 50% kosztów uzyskania przychodów (umowa o dzieło),

o niepobieraniu zaliczek na podatek dochodowy.