Bardzo popularną praktyką rozliczania rozrachunków jest zapłata w formie zaliczki. Jest to powszechna metoda, która polega na dokonaniu częściowej zapłaty z góry za złożone zamówienie (przyszłych usług lub dostaw).

Wpłata zaliczki (gdy dojdzie do realizacji wspomnianej umowy) jest wliczana w kwotę zobowiązania, przez co wartość końcowa zamówienia do zapłaty jest zmniejszana (o wpłaconą kwotę częściową).

W związku z czym, jeżeli cała kwota zamówienia opiewa na kwotę 1 000 zł, a klient wpłacił zaliczkę w kwocie 500 zł, to pozostanie mu do zapłaty jeszcze 500 zł zaliczki, aby zamówienie zostało w pełni rozliczone.

Uwaga! Należy pamiętać o tym, że jeśli umowa zostanie rozwiązana, wpłacona zaliczka podlega zwrotowi.

Faktura zaliczkowa

Wystawiona faktura zaliczkowa lub końcowa powinna zawierać numery faktur wystawionych przed wydaniem towaru lub wykonaniem usługi – art. 106f ust. 3 ustawy o VAT.

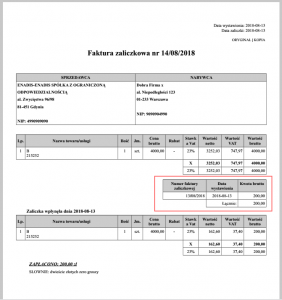

Oznacza to, że wystawiona kolejna faktura zaliczkowa lub faktura końcowa musi zawierać numery faktur zaliczkowych poprzednio opłaconych (dotyczących tego zobowiązania). W związku z czym, jeżeli sprzedawca wystawia kolejną lub ostatnią fakturę zaliczkową (lub końcową), to na wydruku tej faktury powinny pojawić się informacje o kwocie i numerze faktur zaliczkowych wcześniej wpłaconych (jakie były wystawione do tej transakcji).

Na poniższym zdjęciu ukazany jest przykład wystawionej kolejnej faktury zaliczkowej. Ogólnie całe zamówienie opiewa na kwotę łączną 4 000 zł, z czego przy pierwszej fakturze zaliczkowej zapłacona kwota to 200 zł, a przy kolejnej fakturze zaliczkowej (widocznej na poniższym zdjęciu) zapłacona kwota to kolejne 200 zł. I tutaj dokładniej widać, iż pierwsza zaliczka odnotowana jest na wydruku – w drugiej (mniejszej tabeli) z informacją o wpłaconej kwocie, dacie i numerze tej faktury.

Faktura końcowa

Faktura końcowa powinna być wystawiona w momencie, gdy kontrahent zapłacił za zamówienie w formie zaliczek i były wystawiane dla niego z tego tytułu faktury zaliczkowe. Sprzedawca po opłaceniu ostatniej zaliczki przez kontrahenta może wystawić albo fakturę zaliczkową albo fakturę końcową. Faktura końcowa powinna zawierać numery faktur wystawionych przed wydaniem towaru lub wykonaniem usługi (art. 106f ust. 3 ustawy o VAT), o czym pisaliśmy już powyżej.

Jeśli faktura zaliczkowa wystawiona została na pełną wartość kwoty do zapłaty za usługę lub towar, to sprzedawca nie powinien wystawiać faktury końcowej. Faktura końcowa wystawiana jest wyłącznie wówczas, gdy faktury zaliczkowe nie obejmują całej zapłaty.

Księgowanie

Księgowanie zaliczek zależne jest o wielkości przedsiębiorstwa. Zazwyczaj małe i średnie przedsiębiorstwa księgują je na kontach 200-Rozrachunki z odbiorcami i 201-Rozrachunki z dostawcami.

Natomiast większe firmy, w związku z dużą ilością wpłacanych i wypłacanych zaliczek posiadają w swoi planie kont specjalne konto do ich księgowania-Rozrachunki z tytułu zaliczek z odbiorcami i dostawcami.

Obie formy księgowania są jak najbardziej poprawne. Warto dodać, że nic nie stoi na przeszkodzie, żeby duże jednostki również księgowały zaliczki na koncie „Rozrachunki z dostawcami”.

Konto „Rozrachunki z tytułu zaliczek z odbiorcami i dostawcami”, które stosują głównie duże przedsiębiorstwa, przeznaczone jest do księgowania następujących operacji:

1. Strona WN

- wpłata zaliczki dla kontrahenta z tytułu przyszłych,

- usług lub dostaw,

- zwrot otrzymanej od kontrahenta zaliczki,

- rozliczenie otrzymanej od kontrahenta zaliczki,

- dodatnie różnice kursowe.

2. Strona MA

- otrzymanie zaliczki od kontrahenta,

- zwrot przekazanej kontrahentowi zaliczki,

- rozliczenie wpłaconej dla kontrahenta zaliczki,

- ujemne różnice kursowe.

W momencie, gdy przedsiębiorstwo otrzymuje od kontrahenta zaliczkę z tytułu przyszłych dostaw lub usług, powstaje zobowiązanie podatkowe z tytułu VAT. W ślad za tym, podatnik zobowiązany jest do wystawienia faktury zaliczkowej wykazującej kwotę podatku VAT należnego. Taką fakturę należy wystawić w terminie do 15 dnia kolejnego miesiąca (od dnia wpłynięcia zaliczki). Dodatkowo fakturę można wystawić na 30 dni przed otrzymaniem zapłaty.

Przykład – obliczenia:

Księgowanie otrzymanej zaliczki

a) wpływ zaliczki

- Po stronie Wn 130 – Rachunek bieżący lub 100 – Kasa

- Po stronie Ma 200 – Rozrachunki z odbiorcami

b) wystawienie faktury na otrzymaną zaliczkę

- Po stronie Wn 200 – Rozrachunki z odbiorcami – kwota brutto

- Po stronie Ma 221-2 – Rozliczenie należnego VAT

- Po stronie Ma 845 – Rozliczenie międzyokresowe przychodów – kwota netto

W dacie wykonania usługi lub dostawy towaru, której zaliczka dotyczyła następuję przeksięgowanie kwoty z konta 845 tj.:

- Po stronie Wn 845 – Rozliczenia międzyokresowe przychodów

- Po stronie Ma 701 – Przychody ze sprzedaży wyrobów ( lub inne konto przychodów zespołu 7 zależności co zostało sprzedane) → w tym momencie powstaje przychód do opodatkowania.

W sprawozdaniu finansowym otrzymane zaliczki wykazuje się w pasywach jako zobowiązania krótkoterminowe ->zaliczki na dostawy tj. B.III.2. lit. e) "Zaliczki otrzymane na dostawy".