Przedsiębiorcy często szukają dostępnych w polskim prawie podatkowych narzędzi pozwalających im dostosować osiągane przychody i ponoszone koszty do profilu prowadzonej działalności.

Jednym z takich narzędzi jest sporządzanie spisu z natury w trakcie roku.

Remanent miesięczny w PIT dotyczy podatników stosujący formę opodatkowania – podatek liniowy, skalę podatkową.

Remanent jako obowiązkowy element u podatników prowadzących PKPiR

Zgodnie z art. 24 ust. 2 ustawy z dnia 26.07.1991 r. o podatku dochodowym od osób fizycznych (Dz. U. z 2022 r. poz. 2647 zwanej dalej ustawą o PDOF) podatnicy którzy prowadzą podatkową księgę przychodów i rozchodów jako ewidencje przychodów i kosztów z prowadzonej działalności obowiązują określone zasady ustalania dochodu z tej działalności.

Dochód u tych (stosujących ewidencję PKPiR) przedsiębiorców jest różnicą pomiędzy przychodem z działalności a poniesionymi kosztami uzyskania powiększona o różnicę remanentową.

DOCHÓD (PKPIR) = PRZYCHODY – KOSZTY + REMANENT

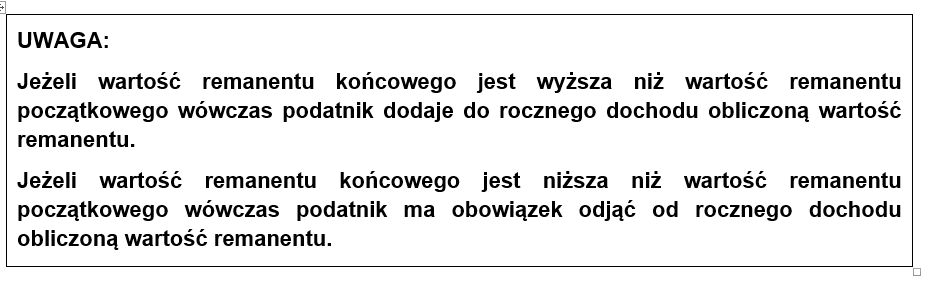

Różnica remanentowa dotyczy wartości remanentu końcowego i początkowego.

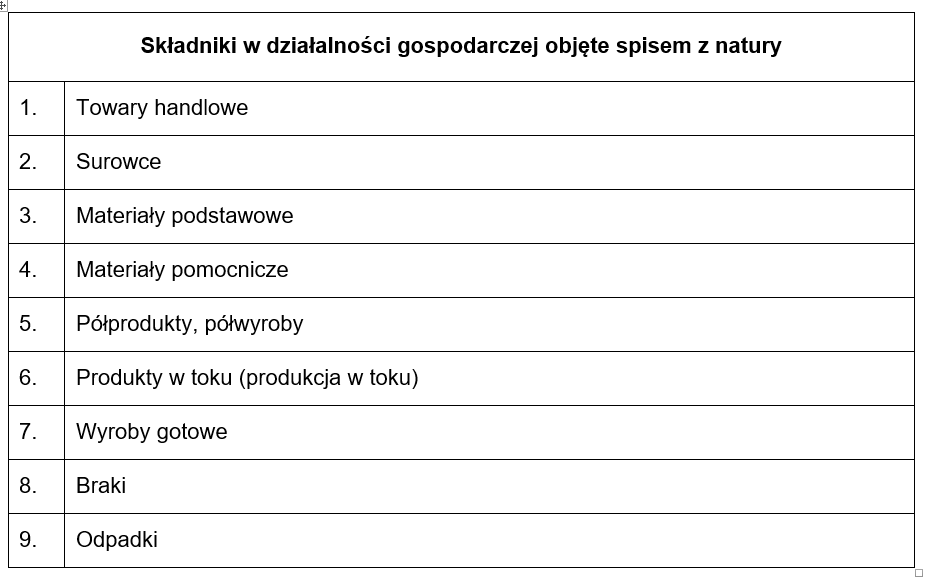

Sporządzony remanent w prowadzonej działalności dotyczy poniższych składników prowadzonej działalności gospodarczej.

Remanent sporządzany z dniem ostatniego dnia roku kalendarzowego dotyczy spisania według wartości na koniec roku niesprzedanych towarów handlowych, materiałów (surowców) podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, braków i odpadków.

Nie sporządza się remanentu na początek roku. Podatnik przenosi wartość remanentu z ostatniego dnia roku poprzedniego na pierwszy dzień roku kolejnego.

Kiedy podatnik powinien sporządzić spis z natury?

Na mocy § 24 rozporządzenia Ministra Finansów z dnia 23.12.2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów (Dz. U. z 2019 r. poz. 2544 zwanego dalej rozporządzeniem) podatnik prowadzący PKPiR jest zobligowany do sporządzania spisu z natury i ujęcia go w PKPiR.

Spis z natury podatnik sporządza:

- na dzień 1 stycznia,

- na koniec każdego roku podatkowego,

- na dzień rozpoczęcia działalności,

- na żądanie naczelnika urzędu skarbowego,

- w ciągu roku podatkowego w przypadku utraty prawa do ryczałtu,

- w sytuacji zmiany wspólnika,

- w przypadku zmiany proporcji udziałów wspólników,

- na skutek likwidacji działalności.

Remanent można także sporządzać w trakcie roku kalendarzowego za okresy miesięczne. Kiedyś dodatkowo występował obowiązek zawiadamiania urzędu skarbowego o rozpoczęciu stosowania miesięcznego spisu z natury a więc innego niż na koniec roku kalendarzowego.

W aktualnym stanie prawnym tego obowiązku już nie ma.

Miesięczny remanent a zaliczka na podatek dochodowy PIT

Jak już wyżej wskazano istnieje możliwość sporządzania miesięcznego remanentu u podatników prowadzących ewidencję PKPiR.

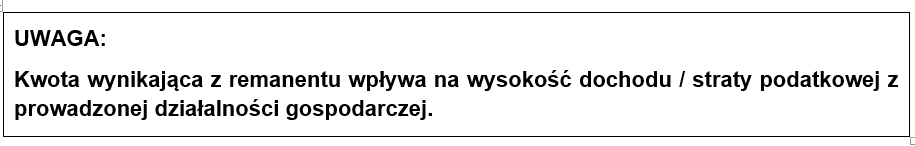

Miesięczny remanent będzie miał wpływ na wysokość miesięcznych zaliczek na podatek dochodowy z uwagi, iż ma bezpośredni wpływ na wysokość dochodu / poniesionej straty. Ustalona wartość miesięcznego remanentu zostanie dodana albo odjęta od miesięcznego dochodu za okres, na koniec którego sporządzany jest miesięczny remanent.

Przykład 1

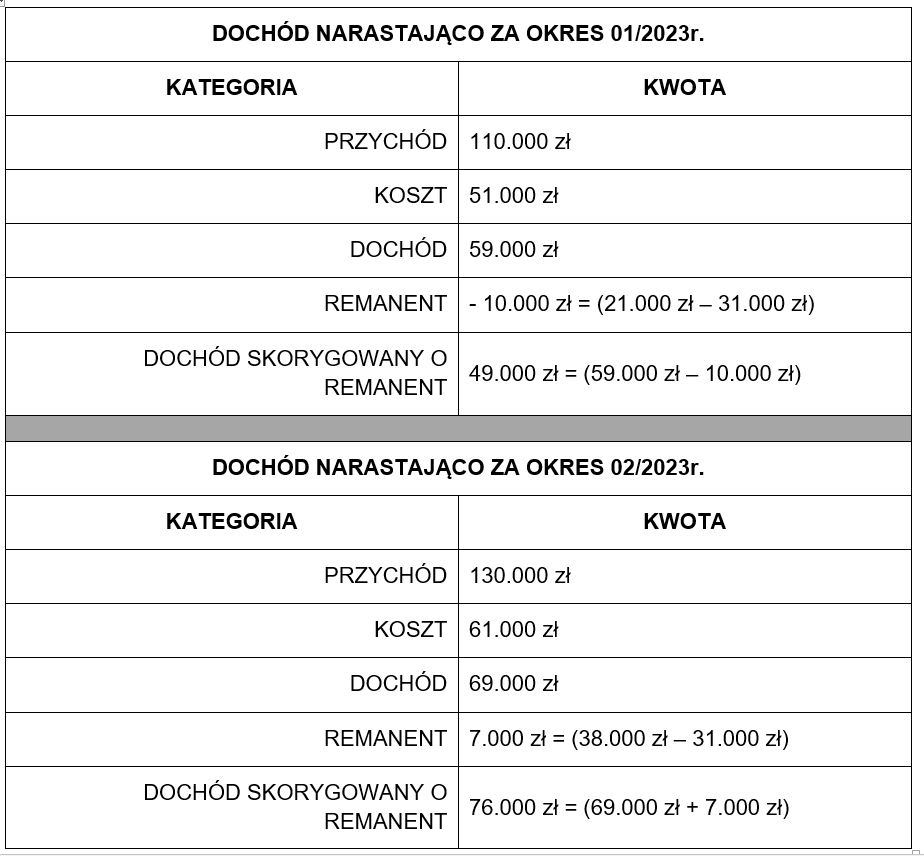

Czynny podatnik VAT prowadzi kiosk prasowy. Podatnik zdecydował, iż w roku 2023 będzie stosował miesięczny remanent.

Wartość miesięcznego remanentu na koniec każdego poniższego okresu wynosiła odpowiednio:

- na dzień 31.12.2022r. / 01.01.2023r. -> 31.000 zł,

- na dzień 31.01.2023r. -> 21.000 zł,

- na dzień 28.02.2023r. -> 38.000 zł.

W jaki sposób miesięczny remanent wpłynął na wysokość dochodu a przez to zaliczki na podatek dochodowy? Obliczenia przedstawiono w poniższej tabeli.

Powyższy przykład wyraźnie pokazuje, że:

- ujemny remanent zmniejsza dochód / powiększa stratę z działalności,

- dodatni remanent zwiększa dochód / pomniejsza stratę z działalności.

W przypadku gdy dodatnia kwota remanentu zwiększa dochód to powiększa także kwotę zaliczki na podatek dochodowy PIT-36 (skala podatkowa) albo PIT-36L (podatek liniowy).